时间:2019-01-29

编者按:国企混改近年来成为市场焦点,但目前总体进展并不理想。主要的困惑在哪?民营资本关心的是“You jump”和“I jump”的先后顺序,国有股东承担的是国资流失的风险和保值增值的压力。那么,既有国资背景又引入社会资本的政府产业基金是否可以扮演更重要的角色?广州基金左梁此前在“21世纪国际财经峰会”的主题演讲干货十足,大量的实操案例有望为同行带来启发。

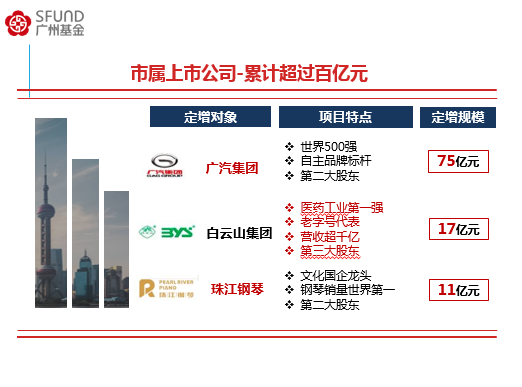

嘉宾介绍:左梁,工商管理硕士,曾任职广州市财政局、广州市国资委,现任广州基金子公司广州国创基金投资控股有限公司(以下简称“国创基金”)总经理。左梁基金运作经验丰富,募集资金超过1000亿,主导投资金额超过100亿,长期担任多家基金管理公司主要负责人,与广汽股份、白云山、浪奇股份等多家上市公司设立并购基金,于广州地铁、广日股份、广州建筑、广州放置等10余家国企设立产业基金。

阅读之前,请先思考:

▲国有股东和社会资本对参与国企改革的主要困惑在哪里?

▲目前较为成熟的国企混改模式是如何运作的?

▲政府产业基金可以在国企改革中承担什么角色?

You jump?I jump?国企改革困惑剖析

左梁在演讲中指出,目前国企改革势头良好,但离理想预期还有不少差距,面临民营资本积极性、国有股东压力、公司治理、参与机构专业性四方面的困惑。

第一是民营资本的积极性。在国企改革中,国企如果不拿出真金白银来,民营资本会陷入“You jump I jump”的困惑,没有人带头跳进去的话,大家的积极性会成问题。

第二是国有股东的压力。国有股东压力来自两方面,一是害怕被指责为利益输送,二是承担了国资保值增值的压力。国企混改中如何合理定价,如何实现国有股东、民营资本、员工利益共享,成为一个难题。

第三是公司治理问题。民营资本进入国有股本,面临话语权争夺问题,谁都想当老大。什么样的结构才是最稳定的呢?三角形。如果双方陷入争议的时候,有专业第三方发表协调意见的话,可以起到巨大作用。

第四是专业机构缺失问题。单纯的民营资本背后的自然人难以对企业日常运作提出专业意见。一个专业的投资机构,通过系统的投后管理,可以更好地为企业提供各方面的专业帮助。

所以,政府产业基金是在国有资本及民营资本外的理想的第三方力量。

一个成熟的模式:广州基金版“国企混改2.0”

左梁分享了广州基金参与国企混改的探索与实践。

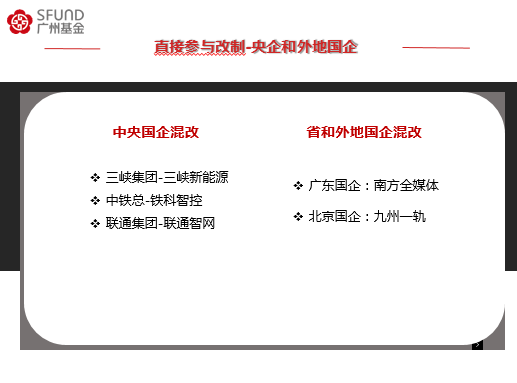

一是从国家级、行业级、企业级和项目级四个层面设立国企改革基金群。国家级基金层面,广州基金参与发起的首期规模500亿的国新央企运营广州基金,目前已完成投决金额200亿;行业级基金层面,主要做法为联合行业上下游产业链多家企业共同发起基金,典型的为规模百亿的广州轨道交通产业投资发展基金;企业级基金层面,广州基金实行“一企一策”,携手龙头企业,精准围绕产业链进行投资,助力主业做大,目前已落地的包括与广汽集团合作的广汽汽车基金;最后是项目级基金层面,广州基金累计围绕国企改制、混改、并购、投资设立单项目基金超过20只,累计投资金额超50亿。

二是踊跃参与定向增发,加强资本市场布局。目前已参与广州市属上市公司定增累计超过百亿元,央企上市公司累计超过五十亿元。

三是直接参与改制,精准投资新兴产业国企。以广州基金投资的计量行业龙头广电计量为例,目前员工个人持股占30%,优秀的激励机制带来公司业绩年均60%的增长。参与改制的广州地铁研究院,是广东省5家员工股持股试点企业,目前正在申报IPO。

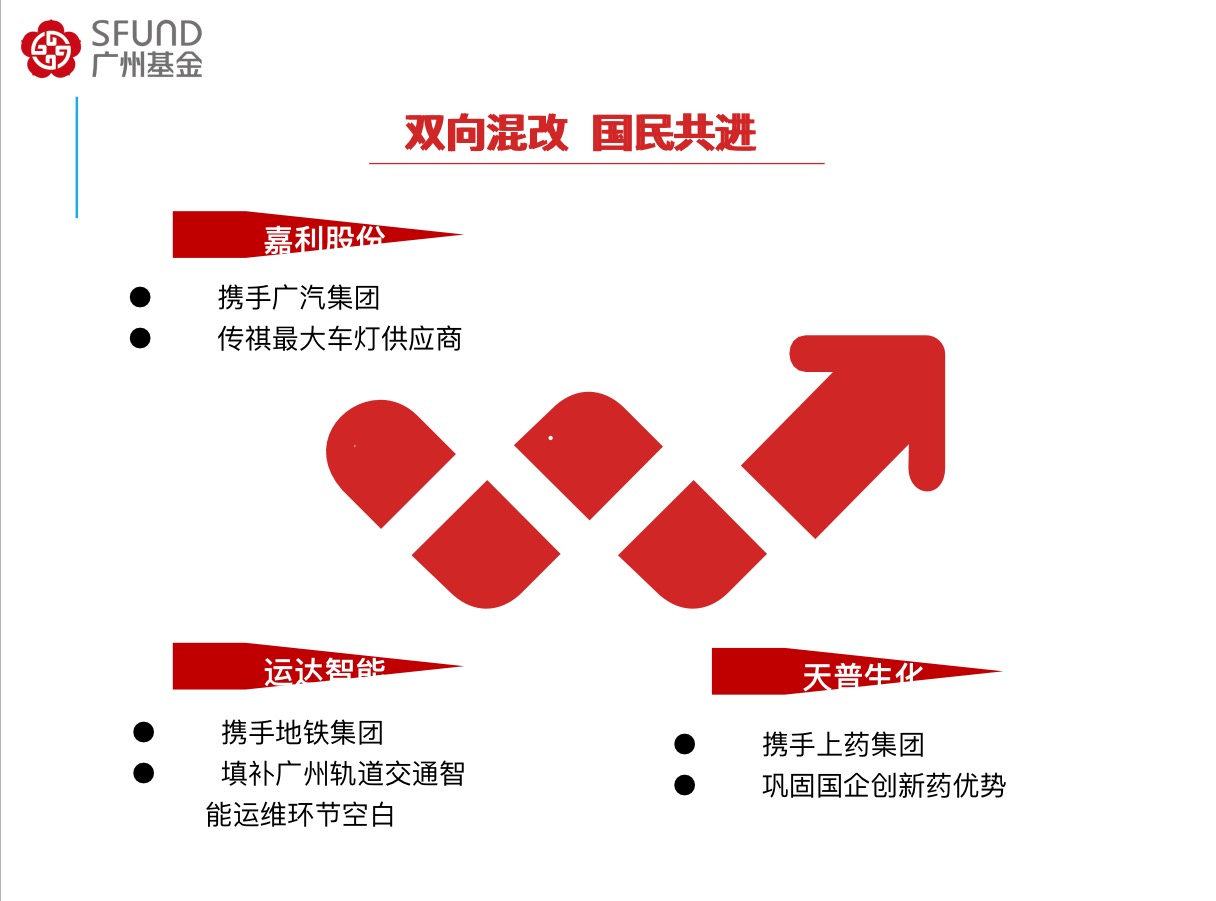

广州基金也探索出携手产业国企,沿产业链双向混改的思路,如广州基金携手广汽集团投资的嘉利股份,目前已成为广汽传祺最大的车灯供应商。

他认为,经过五年时间的发展,广州基金已成为国内最专注国企改革的政府产业基金之一。通过总结经验和做法,广州基金提出“混改2.0模式”,包含基金投资、产业赋能、股权激励、资本运作四大环节。在基金投资环节,通过基金募集,放大国有资本杠杆效应,同时借助灵活的制度设计,简化监管机构审批流程;在产业赋能环节,通过基金实现内部资源整合与外部产业延伸并购相结合,对内部机制、管理、渠道进行改造,提升企业价值;在股权激励环节,设计多样化员工持股、股权激励方案,并通过多渠道、多方式提供员工持股支持;在资本运作环节,通过直接IPO或借壳上市,实现资本市场布局,并利用资本市场,后续开展定增和资产收购。

他分析,国企混改将是未来十年最具投资价值的领域,单是未来广东省国资总量将有望超过20万亿。双向混改、国民共进将成为经济新常态,其中的关键是混合所有制治理结构。国企改革不能“为混而混”、“为圈钱而募资”,高质量发展=产业升级+科技创新+资本证券化。

政府产业基金在国企改革中 承担五种角色

回到最初的问题,政府产业基金要在国企改革扮演什么角色?

左梁认为应承担五种角色:

第一,要做混改“领投”人,因为政府产业基金本身具有国资背景,当国有地基金率先冲入,才可打消社会资本进入难、顾虑多的问题,所以应增加主动“领投”的能力,实际上基金在运作中都要强调领投和主动挖掘项目的能力。

第二,要做资本的放大器,通过搭配财政资金、金融资金、社会资金、境外资金等各种资金,实现资金的聚焦和放大。

第三,要做公司治理的桥梁,通过完善治理结构、构建现代企业制度,推动员工激励、激活体制机制。因为政府产业基金参与国企改革据有天然优势,因为我们懂得政府监管部门的思维又懂得市场运作思维,能综合两种思维进行协调,减少沟通成本。

第四,要做产业发展推动者,通过横向并购发挥规模效应,通过纵向整合实现协同发展,通过向上升级掌握核心技术链。

第五,要做国企改革智库,所谓“三分投资、七分投后”,基金进入后通过战略梳理、管理咨询、人才引进、机制激活,实现对企业的多维度赋能。

左梁认为,国企改革是未来经济增长投资的主引擎,政府产业基金将会担当第三方的角色,类似一级市场中的“公募基金”的角色,将是助推国企改革和产业发展的最佳催化剂。